マイナンバーで無申告がわかる?税金の無申告のデメリットは大きい!

税金の無申告はデメリットについて書いています。

デメリットは非常に大きいので必ず申告はしましょう!

マイナンバーも始まりますからね、きっちり申告はしておきましょう。

税金の申告はきっちり行いましょう。

無申告のデメリットは大きいですよ。

税金の計算ってたしかに面倒で大変です。

ですが後回しにすればするほど余計きつくなります。

いずれにしてもやらなければいけないものです。

マイナンバーにより無申告がわかるケースもあります。

税金はどうやって決まるのか

所得税、住民税、固定資産税、消費税、法人税など。

税金の種類はたくさんあります。

これらの税金の金額はどうやって決まるのかというと、

・自分で計算する

・役所で計算する

このどちらかです。

自分で計算する税金は、所得税、消費税、法人税、相続税など。

役所で計算する税金は、固定資産税、自動車税、住民税など。

無申告でも税務調査は来ますよ! → 無申告でも税務調査は来る!罰金が多額になる可能性も

自分で計算する税金は期限がある

自分で計算する税金には期限があります。

その期限までに税金を計算した書類(申告書)を税務署などに提出、

さらに計算した税金も支払わなければいけません。

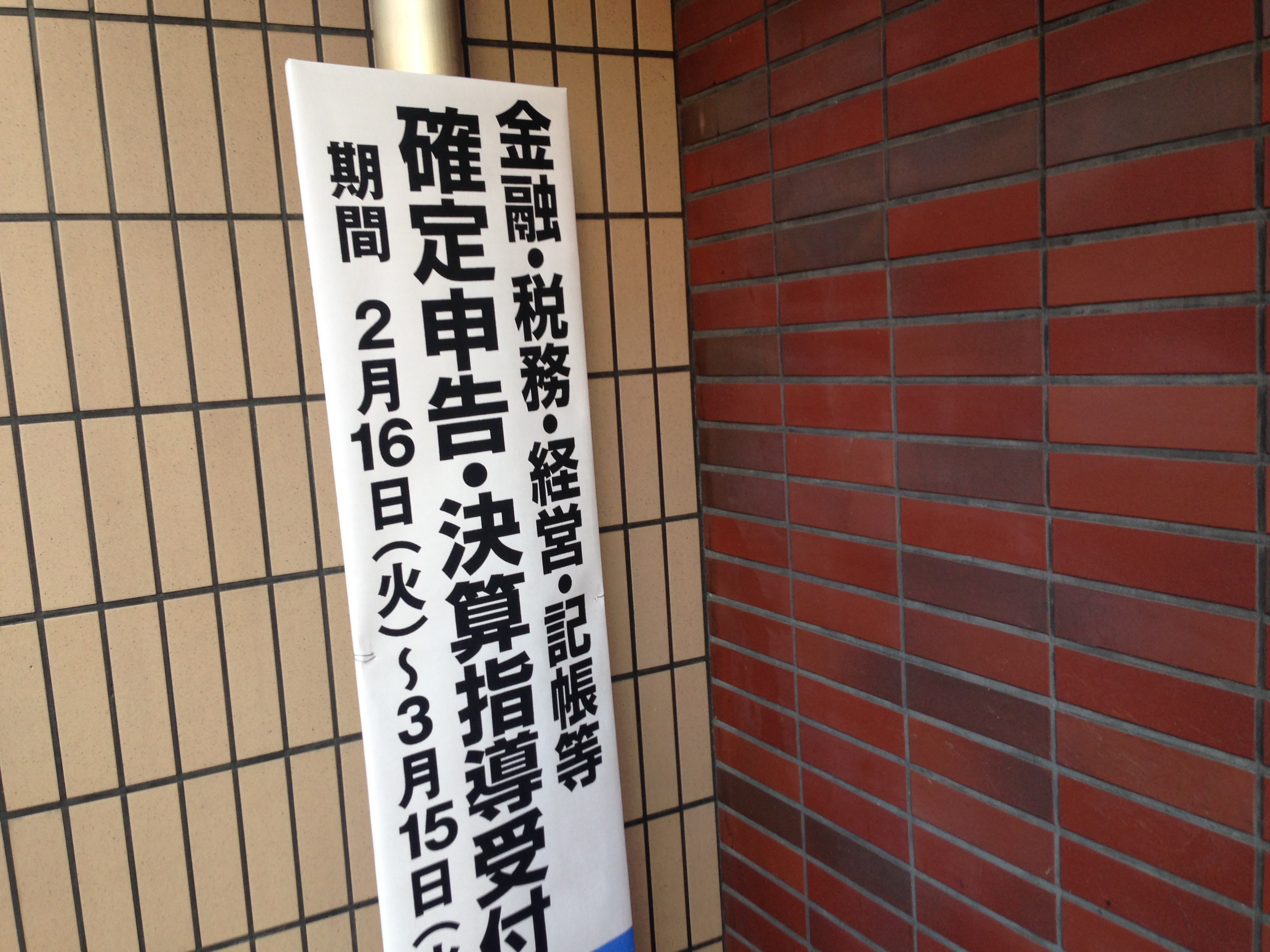

主な税金の申告期限

所得税・・・・・毎年2月16日から3月15日

法人税・・・・・事業年度終了の日の翌日から2ヶ月以内

消費税・・・・・事業年度終了の日の翌日から2ヶ月以内(個人事業は3月31日)

相続税・・・・・相続の開始があったことを知った日の翌日から10ヶ月以内

無申告は究極の節税方法?

税金の申告をしないとどうなるのでしょうか?

税金を払わなくても良い、というようなことはありません。

以前読んだ本に「究極の節税方法は無申告」なんて書いてありました。

無申告は「節税」ではありません。「脱税」となってしまう可能性があります。

無申告の5つのデメリット

税金を申告しないと当然ながらペナルティがあります。

- 税金の優遇が受けられない

- 罰金がかかる

- 借入ができない

- 過去の税金の請求がまとめてくる

- 最悪、捕まる(ほぼ無いけど)

決して軽いものではありません。

一つずつ見ていきます。

1.税金の優遇が受けられない

個人事業主であれば青色申告の65万円控除を受けている人も多いでしょう。

これは期限内に申告書を提出することが条件となっています。

これが受けられなくなってしまうのはかなり大きいです。

会社の場合も2年間無申告(期限後)が続くと青色申告を取り消されてしまいます。

青色申告が取り消されると、

・過去の赤字を通算できる繰越欠損金の控除ができなくなってしまいます

・30万円未満の資産を一括で経費にできなくなる

・税務調査があったときに、利益の推計などがされてしまう

(これくらい利益がでてるでしょ、と言われてしまう)

などなど。

青色申告が取り消される影響はものすごく大きいです。

2.罰金がかかる

税金の申告をしていないと罰金がかかります。

- 延滞税

- 無申告加算税

- 過少申告加算税

などがかかってきます。

これらはちゃんと申告して納税していれば

支払う必要のないものです。

支払うのはもったいないです。

過少申告加算税は税務調査が来る前に自ら修正した場合にはかかりません!

税率10%なのでかなり大きいです。(※改正がありました)

加算税制度の改正があり平成29年からは罰金の負担がより重くなってしまいました。

ただ、この改正は税務署から連絡があった場合、です。

税務調査がある前に自ら修正すれば大丈夫です。

参考→重加算税などが改正に。罰金を増えないように自ら修正した方がいい!

3.借入ができない

銀行から借入をするときには決算書の提出が必要です。

無申告ですと借入ができません。

税務署に提出してなくても、決算書だけ作ればいいんでしょ と

言われたことがありますが、ダメです。

税務署の収受印のある申告書も求められます。

納税証明書なども必要になります。

申告をしていないと借入ができないのです。

借入ができないとビジネスを大きくすることもできませんよね。

4.過去の税金の請求がまとめてくる

何年も無申告でいると、いつかバレます。

バレたときには申告していなかった分の税金がまとめて請求されます。

利益がたくさんでていたり、消費税を支払う事業者だと支払う税金も大変な金額になります。

税金は基本的に一括払いです。

どうしても支払いができない場合は、個別に相談して分割支払が認められる場合もあります。

参考 → 税金が一度に支払えない場合の対処法

5.最悪、捕まる(まず無いけど)

今まで経験がないのですが、いつまでも無申告でいると最悪は捕まるケースもあるようです。

遅れてても申告をすればペナルティはかかるけど逮捕までいくなんて相当なことです。

よほど巨額な利益がでていて、悪質な隠ぺいなどの場合でしょう。

無申告がわかる3つの理由

無申告はいつかわかります。

どうしてバレるかというと理由は3つあります。

- 法定調書

- 税務調査

- 資料せん

税務署はいろいろな方法で所得を把握しているのです!

参考 → 税務署が所得を把握する方法

1.法定調書

法定調書というのは、会社が誰にいくら給与や報酬を支払ったか、

誰にいくら家賃を支払ったか、などを記載した書類です。

この書類の提出が義務となっています。

この書類により、「誰がどこからいくらもらっている」 というのがわかるのです。

2.税務調査

税務調査でバレることもあります。

ある会社に税務調査が入ると、税務署はその会社がいつ、誰に、いくら支払っているのか を把握できます。

上記の法定調書と同じような感じです。

法定調書と違うのは、税務署の職員が作成する、という点です。

怪しい取引先などはすぐにバレてしまうのです。

「反面調査」といって、こちらが経費にしているものを相手側が収入にしているか確認するのです。

税務調査にくると、いろいろな書類のコピーを持って行かれます。

そのなかに無申告の会社の領収書などがあったら言い逃れはできません。

3.資料せん

これは税務署から一定の書式が郵送されてくるものです。

例えば、外注費で100万円以上のもの。

接待交際費で50万円以上のもの。

などを記載して返送することになります。

相手先の住所や名前、どの金融機関に支払ったかなども記載します。

税務署はこれをもって、相手先がちゃんと申告しているかどうかを調べるのです。

マイナンバーで無申告がわかる?

「マイナンバー 無申告 ばれる」 という検索が多いです。

ナンバーによって無申告はばれるのでしょうか?

わかるものとわからないものがあります。

わかるものとしては、アルバイト代などです。

わからないものとしては、アフィリエイト収入などです。

源泉徴収票が発行されるものなどは、わかります。

発行されないものは、わかりません。

例えば、アフリエイトやグーグルアドセンスの収入はどうでしょうか?

これらもわかりません。

理由は、支払調書というものが発行されないからです。

アドセンスだと、グーグルから、「あなたにいくら払いましたよ」

という書類が発行されないからバレないのです!

ただ、支払調書は発行されませんが別の方法でわかります。

税務署は様々な方法で情報を集めているからです。

実際に何度も無申告で税務調査の相談を受けています。

マイナンバーで会社に副業がバレる?

これもケースにより違うでしょうが、バレないケースが多いでしょう。

上記のように支払調書というものが発行されないからです。

マイナンバーがあるから会社に副業がバレる、ということはありません。

会社に副業がバレるのはマイナンバーが理由ではありません。

住民税の通知によりバレるのです。

住民税は会社宛てに納付書が届きます。

すると、会社側ではあなたに支払っている給料よりも税金が高いことに気づきます。

そこで給料以外に収入があるのではないか、とバレるのです。

マイナンバーが理由で会社に副業がバレることはありませんよ。

ただ、ばれる・ばれないにかかわらず申告は必要です!

会社にはバレないけども税務署には把握される可能性があります。

そうなったときの罰金などのリスクは上に書いたようにかなり重いですよ。

無申告であった方から連絡がありました。

税務署からお尋ねが届いたと。

無申告でいると税務署からお尋ねがきます。

お困りの方はご連絡下さい。

もし、何もしていないという方はまず会計ソフトで処理をしなければいけません。

自分で1からやるのは大変ですが、クラウド会計なら比較的楽です。

無料期間がありますから、試しに登録だけしてみましょう。

税務署は無申告を3年間待つ?

以前の日経新聞に3年間は税務調査をしないという記事が書いてありました。

通常、税務調査は3年間分を調査するので3年間は泳がせる、という内容です。

これは実際にありえますね。

税務署側からすれば、何年分かを一気に調べた方が効率いいですからね。

しかも、年数が経てば経つほど延滞金も増えていきますから。

ただ、3年間は絶対に連絡がないというわけではありません!

実際に1年間申告しなかっただけですぐに連絡がきたこともあります。

税務署は遅かれ早かれ必ずきますので。

まとめ

税金の申告はちゃんと行いましょう。

いつか必ずバレます。

無申告のメリットはまったくありません。

大きすぎるデメリットがあるだけです。

マイナンバーで無申告がバレてしますケースもあります。

税務署から指摘される前にちゃんと申告をしましょう!

自分で申告ができないのなら税理士などにお願いしましょう。

税務調査で税務署から指摘されると余計な罰金がかかりますよ!

私も無申告だった方の申告業務をお受けしております。

いつまでも「バレるかも」と心配するよりもちゃんと申告をした方がいいです。

申告納税が遅くなればなるほど罰金も増えてしまいます。

ご相談はこちらよりお願いします。

こちらの記事もおススメです!

税理士 内田敦 【個人事業主の税務調査専門】

最新記事 by 税理士 内田敦 【個人事業主の税務調査専門】 (全て見る)

- 【個人の税務調査の実例】現金売上の一部をレジに通していなかった - 2024年4月20日

- 個人事業者の税務調査でレジを通していない売上げは把握される? - 2024年4月3日

- 【個人の税務調査の実例】毎年予定納税の記載が漏れていて税務調査の対象に - 2023年10月16日