社会保険の加入義務がない個人成りも!

何かと話題となっているマイナンバー。毎日のようにセミナーや書籍の案内がきます。いよいよといった感じですね。

そのマイナンバーで会社が潰れる可能性もあります。

理由はマイナンバーによる社会保険の強制加入です。

社会保険の加入義務がない個人成りも検討した方が良いかもしれませんよ。

個人成りというのは、法人から個人事業主に戻ることです。

マイナンバーと社会保険加入

マイナンバーは個人だけでなく法人も対象です。

すると、いろいろなことがわかってしまうんですね。

よく言われているように徴税強化という面もありますが、社会保険に加入しているかどうか、ということまで一瞬でわかってしまいます。

現在でも社会保険の加入が強化されています。

実際に、何社かのクライアントにも社会保険加入に関する案内がきています。

「○月○日に社会保険事務所にお越し下さい」というものです。

これ、無視してしまうと強制加入されてしまうので注意が必要です。

マイナンバーで社会保険強制加入が増える

社会保険は法人だと強制加入です。

なので、マイナンバーが始まると加入していない法人はすぐにバレてしまいます。

そうなるとどうなるか?

当然、社会保険に強制加入させられます。払えないから、という理由は通りません!

社会保険は強制加入なので逃れることはできません。

今、加入していなくて何もいわれていないのはたまたまです。

参考→ マイナンバーで無申告がバレる?

マイナンバーで会社が潰れる?

今、社会保険に加入していなくてトントンだったりちょっと黒字というくらいだと社会保険加入にした場合確実に赤字になります。

社会保険料の負担はすごく重いんですよ。

月給30万円だと会社が負担する社会保険料は41,085円となります。

従業員が5人いたらこの5倍の負担になります。

月に20万円も負担が増えるんですよ、年間240万円。

さらに、従業員だけでなく役員も対象ですから社長の報酬にも

社会保険料がかかります。

ちょっと黒字、というくらいの会社だと確実に赤字になります。

借入をしていたら返済するお金もなくなってしまいますよ。

マイナンバーによって会社が潰れるかもしれません。

(社会保険は強制加入が原則なので加入していないのがいけないのですが)

社会保険の節約は難しい

社会保険料の節約ができればいいのですが、なかなか難しいです。

基本的に給料を下げるしかありません。

でも給料を下げたら生活が苦しくなりますから現実的ではないですよね。

従業員ではなく外注にするという方法もありますが、これも難しいです。

外注にすれば外部の人間ですから社会保険に加入する必要はなくなります。

でも、税務上は従業員か外注かというのは常に問題になるくらいデリケートな部分なのです。

外注というのは場所・時間に縛られず、自分の責任で仕事を行うことになりますのでこれも現実的ではありません。

組合に入るという方法もありますね。

ちょっと安くなったりします。

税理士業界だと、税務会計監査事務所健康保険組合に入っているところが多いです。

結局、社会保険料の節約でできることは限られており大して効果がありません。

社会保険の加入義務がない個人事業になる

社会保険の加入義務から外れる方法もあります。

それは、個人事業になることです。

個人事業の場合だと5人以上の従業員がいたら強制加入ですが

そうでない場合は任意加入です。

従業員が少ない中小企業は個人事業になることで社会保険に加入しなくてもよくなります。

個人成りというものですね。

個人成りのデメリットは

個人成りで社会保険の強制加入がなくなるというメリットはありますが、デメリットもあります。

主なところだと

- 法人に比べて信用力がない

- 法人で赤字(繰越欠損金)があっても引き継げない

- 個人事業だと赤字がでても繰り越せるのは3年

- 法人を解散・清算する費用がかかる

- 所得が高い場合は法人より税金が高くなる

- 法人で認可を受けているものを個人に引き継げない

- 借入がある場合は金融機関に相談しないといけない

などなど。

個人成りに向いているのは

これらのデメリットを考えたうえで、それでも個人成りしてもいいと思われるのは

- 従業員5人未満(社会保険任意)

- 赤字かちょっと黒字というくらい

- 特別な許可や認可がない

- 対外的に個人事業でも問題ない

という事業だったら個人成りしてもいいでしょうね。

従業員が5人以上だと社会保険に強制加入ですから意味がありません。

所得が多いのであれば法人の方が税金が少なく済みます。

特別な許可などが必要な事業は許可や認可を個人に移せないのでそもそもダメ。

肝心なのは、対外的な問題。法人より信用が落ちますから個人事業になることで仕事が減っては意味がありません。

これらの問題がない中小企業は個人成りも検討してみるといいでしょう。

まとめ

マイナンバーって話題になっていますが、どれも事務対応ばかりなんですよね。

それよりも導入による影響も考えてみましょう。

一番に思いつくのは社会保険。

ただでさえ、加入が強化されていますからますます厳しくなるでしょう。

あと思いつくのは、不動産関係ですかね。

譲渡や贈与などが今以上に把握しやすくなるでしょう。

年金の不正受給なんかもなくなるでしょう。

会社の架空社員もいなくなるでしょうね。

マイナンバーの事務対応だけでなく、こういった対応も考えていきたいものです。

もちろん事務対応も重要なんですけど!

(架空社員はもともとダメですけどね。)

こちらの記事もおススメです!

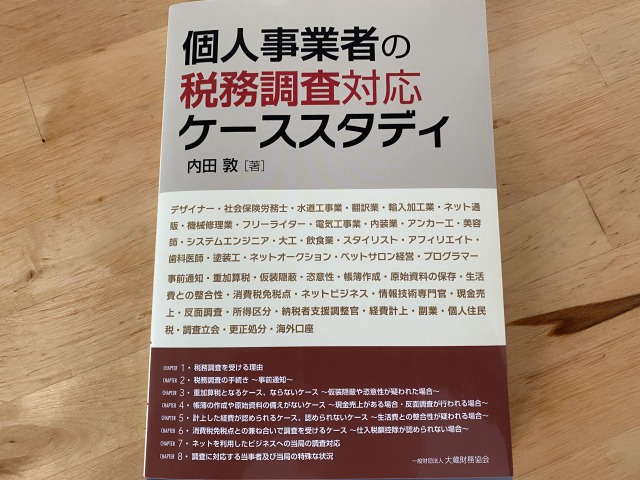

税理士 内田敦 【個人事業主の税務調査専門】

最新記事 by 税理士 内田敦 【個人事業主の税務調査専門】 (全て見る)

- 【個人の税務調査の実例】現金売上の一部をレジに通していなかった - 2024年4月20日

- 個人事業者の税務調査でレジを通していない売上げは把握される? - 2024年4月3日

- 【個人の税務調査の実例】毎年予定納税の記載が漏れていて税務調査の対象に - 2023年10月16日