個人事業主の税務調査体験談。何を聞かれ何を調べられるのか、何に気をつけるべきか

個人事業主の税務調査でどのようなことを聞かれたのか、どのようなことをされたのかを書いてみます。

個人事業主の方が税務調査を受ける際の参考になれば幸いです。

個人事業主も税務調査はある

勘違いされている方も多いのですが、個人事業主でも税務調査があります。

法人だけでなく個人でも税務調査はありますよ。

→ 税務調査についてまとめたページ

個人事業主でも税務調査はありますので、申告を適当にやっていると後で大変なことになります。

個人事業の税務調査体験談

実際に個人事業主の方の税務調査について立ち会いをしましたのでどのようなことを聞かれたのかを書いてみます。白色申告の方です。

税務調査では調査官がコピー機を持ってくることもあるのですが、今回は持っていませんでした。

数枚をデジカメで撮っていきましたがほとんど手書きで書き写していきました。

法人の税務調査についてはこちらを参考に。

以下聞かれたことです。

税務調査の流れ

個人の方の税務調査の流れとしては、当日に事業内容の確認と簡単な資料の確認をされます。

通常は一日だけですので資料を預かって税務署で調べるケースが多いです。

後日に質問事項や確認事項の連絡があり、最終的に終わるのは1ヶ月から2ヶ月かかることとなります。

実際にあった調査当日の流れをまとめると、

- 10時頃に来て事業内容の確認

- 事業内容の確認が終わったら通帳や領収書などの確認

- 12時から13時までお昼休憩

- 13時から引き続き資料の確認

- 調査当日は売上だけは重点的にチェックされる

- 売上の大きな間違いがあると理由を聞かれる(質問応答記録の作成)

- 売上や経費の資料の見方などを確認したら預かる(預り証の交付)

- 16時から16時30分くらいには帰る

このようになります。

もちろんケースバイケースですが、大まかには個人の税務調査は同じ流れとなります。

まず、事業の内容などの確認。

その後に帳簿や資料の確認です。

事業内容について

まずは事業内容の確認をされました。

聞かれたことは、

- どのような仕事か

- どこの学校を卒業したのか

- 卒業後にどこの会社に何年勤めていたのか

- どのような経緯で個人事業となったのか

- 仕事を行う地域はどのあたりか

- 仕事の依頼はどのように来るのか

- 売上先はどこか

- 売上の締めと入金日はいつか

- 請求書は発行するのか

- 売上を現金でもらうことはあるのか

- 材料代は自己負担なのか

- どのような経費がかかるのか

- 通帳はどこを使っているのか

- 家族構成

- 生活費の金額

- 確定申告書は誰が作っているのか

- 事業以外の収入はあるか

などなど。

仕事の内容について色々と聞かれました。

この辺りは状況を把握するためのものでそれほど神経質になる必要はありません。

余計なことは言う必要はありませんが、事業内容ははっきりと話をするようにしましょう。

税務調査と関係ないように思われますが、どこの学校を卒業したのか、卒業後にどこの会社に勤務されたのか、どのような経緯で個人事業になったのかはほぼ間違いなく聞かれます。

どこの会社にどれくらい勤務していたのかはあくまで参考なので記憶の範囲で問題ありません。

今の仕事の取引先の名称や住所も確認されます。

売上は振り込みなのか、現金があるのかも確認されます。

これは何を確認すれば売上を正確にチェックできるかを聞いているので間違いなく聞かれます。

仕事の依頼がどのように来るのかも聞かれます。

電話なのかFAXなのか。

注文書が来るのかなども確認されます。

仕事の地理的な範囲も確認されます。

遠方に行くことがあるならそれなりの交通費もあるだろうと判断されるためです。

事実と違うことは言わずに聞かれたことを普通に返答すれば問題ありません。

仕事のスケジュール管理をどうしているのかも聞かれます。

手帳やカレンダーにメモしているのか、過去の手帳などが残っているのかも聞かれます。

手帳などスケジュールについて聞かれるのは売上の確認のためでもあります。

例えば、手帳に東京と千葉の仕事をしている記録があるのに東京だけしか売上にのっていないと怪しいと思われるわけです。

実際に手帳から売上もれを指摘されたこともあります。

手帳などは残っていない場合はその旨を伝えれば問題ありません。

確定申告書の作成方法について

ある程度、事業内容の確認ができた後は確定申告書をどのように作成されていたか確認されます。

納税者の方は確定申告書は奥様と一緒にご自身で作成されていました。

その確定申告書の作成方法について細かく聞かれました。

- 確定申告書は誰が作成しているのか

- 売上の金額はどうやって計算したのか

- パソコンは誰が操作するのか

- ご主人と奥様の役割分担は?

- 確定申告書を作成したときのメモなどの保管は?

- 確定申告書の控えはどうされているか?

- パソコン付近の書類の保管状況を確認させて欲しい

- 消費税の申告がどれくらいから必要になるか知っていますか?

そんなこと聞いてどうするの?っていうくらい細かいことを聞いていました。

特にこだわっていたのが、書類の保管状況について。

確定申告書の控えがどのように保管されているのか、パソコン周りの書類関係はどうなっているのかを本当にしつこく細かく聞いてきました。

消費税の件も聞かれました。

「消費税はどのようなときに納税が必要かご存知ですか?」と。

この質問の意図は、故意に消費税を免れようとしていないかどうかをみるためです。

消費税は売上が1,000万円を超えると納税が必要となりますが、それを知っていながら納税をしていないのか、そもそも知らなかったのか、を税務署は知りたいのです。

知ってて納税していないとなれば悪質だと判断されかねません。

奥様が確定申告書を作成していたので奥様も同席していただく必要がありました。

確定申告書の作成をした人の同席は必ず必要です。

もし親が作成しているようであれば親の同席も必要です。

帳簿書類について

肝心の帳簿書類についても保管状況にやけにこだわっていました。

- 売上金額は入金額だけを集計したのですか?

- 家計費などの領収書はありませんか?

- 請求書は手書き?パソコンで作成?

- 請求書は郵送しているのか?

- 領収書綴りはあるか?

- 社版のようなものはあるか?

- 領収書は誰が整理しているのか?

- 請求書の保管状況を確認したい

特におかしな質問はなかったのですが、「請求書の保管状況を確認したい」とやけにこだわっていました。

今回はご自宅でしたので他の部屋を見るのはプライベートもあるのでやめてほしいと強く拒否してやめてもらいました。

他の部屋を見たいと言ってきて、結構しつこくて何度もやりとりしてやっと諦めた感じです。

事務所であれば見せる必要がありますがご自宅でしたので必要ない旨を伝えてやっと納得しました。

あと、なぜか税理士である私に「先生にちょっと見ていただいて家計費(プライベート)の領収書がないか確認してもらえますか?」といってきました。

事前に目を通しているので問題ないことはわかっていたのですが、サッと見てあとは調査官に確認してもらうようにお願いしました。

早く調査を終わらせるためになるべく協力はしますが、この辺りは本来は税務署の仕事です。

車も確認される

その他に確認されたのは車です。

車を仕事で使っているので経費にしている部分があったのですが、実際の車が見たいといってきました。

近くに停めてあったので実際に車を確認。ダッシュボードの中まで見ていました。

おそらく、現金でもらった売上や領収書などがないかを確認していたのでしょう。

建設業などであれば仕事の道具が積んであるかも確認されます。

今回は特に問題となるものはなく何もありませんでした。

車のなかに現金や領収書などが散乱している方はちゃんと整理しておきましょう!

パソコンの確認

パソコンの中を見られることもあります。

もちろん仕事に関連するものだけですのでプライベートのものについては見られることはありません。

税務署の職員が勝手にパソコンをいじることもありません。

あくまでパソコンを操作するのは本人です。

税務署の調査官が後ろに立って「ここをクリックして」「このファイルを開いて」と指示する形です。

売上の請求書や経費を集計したものなどを見られることが多いです。

ネットビジネス(オークションやアフィリエイトなど)をされている場合は管理画面も確認されます。

パソコンに詳しい情報技術専門官という調査官の場合はデータを削除した履歴がないかも確認されたことがあります。

下手に削除などしてしまうと隠そうとしたと判断されてしまうこともありますので注意が必要です。

会計ソフトの内容

会計ソフトを使っている場合はいつ入力したのかの日付を確認されたことがあります。

確定申告書は期限までにちゃんと提出していれば問題はありません。

ただ、会計ソフトの日付をみて税務調査の日の数日前に修正した事実があったりすると何か都合の悪いものがあったのではないかと疑われることもあります。

調査のために資料を用意するときに会計ソフトを操作したことによって日付が変わったものは問題ありません。

自宅を事務所にしている場合は使用状況の確認も

自宅の家賃などを経費にしている場合は使用状況の確認をされることもあります。

今回の税務調査でも一部を経費にしていたのでどの部分を仕事で使っているのかを調べられました。

仕事に使っている時間やスペースの割合などを調べていました。

仕事に関係のない部屋については見せる必要がありませんが、仕事部屋については確認されます。

通帳の保管場所

事前に通帳を全て出しておいたのですが「普段どこに通帳を保管されていますか?」と聞かれました。

実際に引き出しを開けて見せてくださいとも言われました。

多額の現金などの保管がないか、の確認もされます。

生活費の通帳も確認されます。

税務調査は売上や経費が正しいかの確認もされますが、事業以外に税金の対象となる収入がないかの確認もされます。

また、生活費がどの程度かかっているのかの確認のために生活用の口座も確認されます。

単純に生活費が月に30万円かかっているなら年間で利益が360万円以上ないと生活できません。

その目安のために確認されるのです。

あくまで目安なので生活費について細かい金額まで計算されることはありません。

銀行口座は事前に把握していることもある

銀行口座はすべて確認されると考えておきましょう。

仕事に使っているものはもちろんですし生活用の口座も必要です。

まったく使っていない銀行口座も伝えておいたほうがいいです。

実際にこちらが何も伝えていないのに銀行口座を把握していたケースがありました。

〇〇銀行と〇〇信用金庫だけしか使っていません、と伝えたところ調査官から「〇〇銀行もありますよね」と言われたのです。

かなり昔に口座を作成しまったく使っておらず本人も忘れたいたのですが、税務署は事前に把握していたのです。

銀行口座について聞かれた場合は覚えている範囲でいいので使っていない口座も伝えるようにしましょう。

仮に伝えるのを忘れてしまったとしても売上の漏れなどがなければ大きな問題とはなりません。

資料を預かって午前中に終わることも

個人の税務調査では資料を預かっていくこともあります。

事業内容など本人に聞かなければいけないことだけ聞き取りをして、どのような資料が残っているのか、何を確認すれば正しい売上や経費がわかるかを確認した後に資料を預かることもあります。

早いと12時頃に帰ることもあります。

資料を預けることに抵抗がある方もいますが、預けて早めに帰ってもらうのも一つの手です。

預けることを拒否したとしても必要な書類は必ず確認されます。

一日で確認できない場合はまた何日か来る場合もあります。

なんども自宅に来られるよりも預けてしまった方がいい場合もあります。

売上を抜いているなどの場合は質問応答記録

税務調査によって意図的に売上を抜いているなど脱税行為があると思われる場合には質問応答記録を取られることもあります。

実際に何度か取られたことがあります。

質問応答記録はその名の通り、税務署が質問したこととこちらが回答したことを正式な記録として残すためのものです。

後になって言った・言わないをなくすための記録です。

税務署側が一方的に作成するものではありません。

作成は税務署の調査官がするのですが、作成したものをこちら側で確認します。

確認した上で内容が違っている場合は修正してもらうことができます。

一方的にこちらが不利になる内容で作成されてしまうわけではありません。

作成された記録書をしっかりと確認し、事実と違う内容があればちゃんと修正してもらうことが大切です。

経費が少なすぎると言われたことも

後述しますが、個人事業主の税務調査では生活費や貯蓄との関連性も確認されます。

実際にあったケースでは税務署の方から経費が少なすぎると言われたことがあります。

領収書を保管していなかったので手元に残っていたわずかなものだけを経費にしていたのですが、税務署側からあまりに経費が少なすぎると言われたのです。

領収書はなかったのですが、聞き取りにより実際に発生しているだろうと思われる経費を認めてもらえたことがあります。

珍しいケースですがこのようなこともあり得るのです。

領収書などが全くないケース

領収書などの資料を紛失していて全く残っていないこともありました。

領収書がないからといって経費が全く認められないわけではありません。

モノを売っている販売業なら必ず仕入れがあるはずですので、仕入れの請求書や領収書がなくても認めてくれます。

建設業なら交通費や工具代などはかかるはずです。

領収書などを保存しなくていいというわけではありませんので注意しましょう!

特に消費税の納税が必要な場合は注意が必要です。

消費税の場合は領収書や請求書などの保存がないと経費が一切認められないのです!

実際に所得税は認めてくれたのに消費税は認められないこともありました。

消費税の納税が必要な場合には資料の保管は必須です。

保存があるかないかで納税額が大きく変わってきますので気をつけましょう。

参考→ 何も資料が残っていない場合の税務調査で一番怖いのは消費税

いきなり自宅に来るケース

なんの連絡もなくいきなり自宅に税務署が来たケースが何度かあります。

電話連絡や書面の通知もなくいきなり自宅に来たのです。

たまたま不在だったのですが、帰宅して見たらインターホンの履歴が何十件も残っていたことがありました。

別のケースでは仕事で外出していたら半日で60件も電話の着信があったことがあります。

いきなり税務署が来てしまった場合は、その日は都合が悪い旨を伝えて帰ってもらうようにしましょう。

都合をつけてまた連絡する旨を伝えるべきです。

その日にそのまま調査を開始されてしまうよりもしっかりと準備をしてから受けるようにしましょう。

あまりに税務署の対応がひどい場合には苦情を言うこともできます。

税務調査では宿題がでる

税務調査はその日で終わることは稀です。

通常は「宿題」が出されます。

- この領収書・請求書を用意してください

- この取引の内容を確認して教えてください

- お金の入金、出金を教えてください

などなど。

その場で調べきれないもの・わからないものなどを調べて、後日税務署に連絡することになります。

税務調査に来た後も色々とやりとりすることがあるのです。

今回もいくつか宿題が出されました。

- 請求書の売上金額と実際に入金された金額との差額は何か?

- 外注費の相手先の連絡先

- 通帳に入金された金額の内容確認

などです。

税務調査はその日だけで終わることはありません。

税務調査が終わるまで1ヶ月半かかった

結局、この税務調査が終わるまで1ヶ月半くらいかかりました。

税務調査に来てから2週間何も音沙汰なしでした。

2週間くらい経ってから「確認したい事項がある」と連絡があり、税務署にて打ち合わせ。

3日後に納税者ご本人様に内容を確認してもらって返答しました。

そこからまた連絡がなく、結局1ヶ月半くらいして「最終報告したい」と連絡がありました。

一部売上金額が間違えていたところがったので修正申告をして終了となりました。

税務署の調査官は常に何件かの調査を同時進行で進めています。

仮にしばらく連絡がなかったとしてもずっと同じ案件を調べているわけではありません。

連絡がないと「すごく細かく念入りに調べられているのでは?」と不安に感じるかもしれませんが、決してそうではありません。

単純に件数が多いので順番に進めているだけです。

はっきりと断ることも大切

調査官にもよりますが、、何でもかんでも見ようとする場合があります。

今回はご自宅のリビングで調査を受けていたのですが、他の部屋が見たいとかパソコンの周りが見たいとか言ってきました。

事務所なら見せてもいいでしょうが、自宅を色々見られるのは嫌ですよね。

税務署の調査官も仕事でやっているので仕方ない部分はあるのですが、、それでも嫌なものははっきりと断りましょう!

寝室とか見られるのは誰だって嫌ですからはっきりと「嫌です」と言いましょう。

嫌な理由を聞かれたりしますが「事業に関係ないから見せる必要はない」と強く言うべきです。

あまりにヒドイ場合は税務署に苦情を言うのもありです。

整理整頓はしておく

今回はやたらと資料の保管状況などを確認されました。

資料が散らばっているからといって何かいわれることはないのですが、悪い印象を持たれるよりは綺麗にしておいたほうがいいです。

税務調査が来る前に見られたくないものはしまっておきましょう。

事業用の書類を保管してあるところに関係ないものは置かないように。

車を見ることもありますので車の中に仕事の書類などは置きっ放しにしない。

税務調査が来る前にはこの辺りを確認しておきましょう。

個人事業主の税務調査で必ず問題となる点

個人事業主の税務調査で問題となるところはだいたい同じです。

- 売上げ

- 外注費

- 交際費

- 雑費

- 家事案分

- 生活費・貯蓄との関連性

このあたりです。

当然、業種によって違いますが大まかにはこの6つです。

売上

売上は必ずチェックされます。

法人でも個人事業でも一番入念にチェックされる項目です。

売上が間違えてしまっている場合は対策が必要です。

参考→ 売上が間違っている・除外している・故意に抜いている場合の税務調査対策

外注費は相手先を明確に

外注費は必ず確認されます。

領収書や請求書があって相手先の連絡先などが確認できれば問題ありません。

問題となるのは、現金などで支払っていて領収書が無いケース。

この場合は何もしなければまず間違いなく否認(経費と認めないこと)されます。

領収書が無いとダメなのですが、せめて支払日・金額・相手の連絡先を書いておきましょう。

領収書がなくても認められたケースがあります。

売上の請求書などに「2人工」などのように何人いたのかが明確にわかる場合には本当に外注を使っていたと証明できたので外注費を認めてもらえました。

もう一つのケースでは、調査が入ってから外注先の本人に「2021年 〇〇円受け取りました」と記名押印してもらったことがあります。

調査が入った後であっても本人の記名と押印をもらえたことで本当に支払いがあったものとして認めてもらうことができました。

外注費については必ずチェックされますので領収書など何も資料がない場合は今からでも本人に書面をもらうようにしたほうがいいです。

逆に本人と連絡が取れず何も書面を用意できなかった場合には否認(ダメと言われる)されてしまいました。

交際費の領収書は見られる

交際費は領収書を入念に確認されます。

消耗品なども金額が大きいものはチェックされますが、全部を見ることはほとんどありません。

交際費だけは全部の領収書をチェックされることが多いです。

きちんと保管しておくことが必要です。

本来は領収書の裏などに「誰と飲食したのか」を記載する必要があります。

ここまで書いておけば問題となることは少ないです。

実際に指摘されたのはお祝いや香典です。

慶弔費は領収書がないために適当な金額を経費にしてしまっていることが多いのです。

金額が多かったり、頻繁に支払いがある場合には必ず指摘されます。

結婚式やお葬式の案内状などを保存しておけば問題ありません。

雑費

雑費の金額が多いと必ず内容を確認されます。

生活費を経費にいれてしまっているケースが多いので注意しましょう。

雑費は基本的にはどの科目にも該当しないものです。

自分で科目を作ってしまってもいいのでなるべく雑費は使わない方がいいです。

ガソリン代、スマホ代など自分でわかる科目を作ってしまっても問題ありません。

すでに雑費として申告している場合はちゃんと内容を説明できるようにしておきましょう。

家事案分は根拠を説明できるように

これも間違いなく問題となりますね。

自宅で仕事をしているから家賃や光熱費の一部を経費にしたケース。

本当に自宅で仕事をしているなら経費になりますので問題にはなりません。

問題となるのは何割を経費にするか、です。

ケースバイケースなので何割じゃないとダメとは言えませんし正解もありません。

3割や5割でもちゃんと説明できれば経費として認められます。

大切なのはなぜ3割を経費にしたのかを明確に説明できるようにしておくことです。

部屋が3つあって1部屋を仕事部屋にしているから3分の1を経費にした、など。

何割を経費にしたのかの家事案分は必ず問題となるので明確に説明できるようにしておきましょう!

生活費・貯蓄との関連

個人事業主特有の点として、生活費や貯蓄との関連性があります。

生活費が月30万円かかるなら年間で360万円かかります。

貯蓄が年間で100万円増えているとすると、360と100で460万円は利益が出ていないとおかしいですよね。

もちろん数字上の話なので借入をしていると合わない場合もありますが、税務署はこの生活費や貯蓄との関連性を必ず確認します。

まとめ

今回は納税者の方が事前にちゃんと資料を用意していただいたこともあり問題となることはありませんでした。

税務調査で聞かれることはケースバイケースですが事前準備をしておくことで早く終わらせることができます。

今回は1日だけで時間が限られていたこともあり細かいところまではつっこまれませんでした。

さらに、事前に修正申告をしていたことも大きいです。

税務調査の前に誤りがわかったのなら事前に修正申告をすることで余計な罰金を減らせますし、調査を早く終わらせる方向にもなります。

お困りの際はご相談ください。

こちらの記事もおススメです!

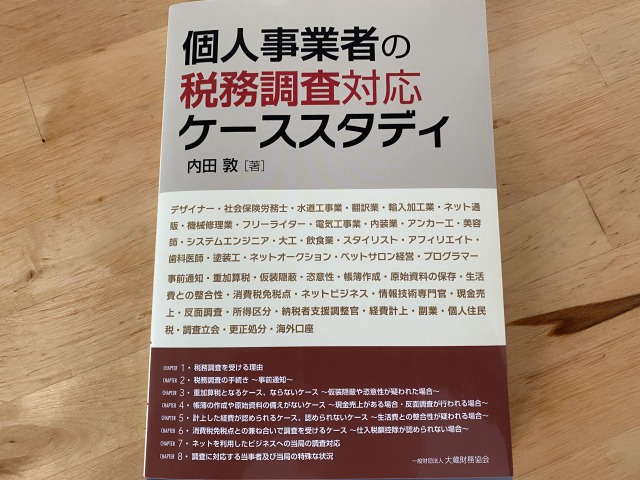

税理士 内田敦 【個人事業主の税務調査専門】

最新記事 by 税理士 内田敦 【個人事業主の税務調査専門】 (全て見る)

- 個人事業者の税務調査でレジを通していない売上げは把握される? - 2024年4月3日

- 【個人の税務調査の実例】毎年予定納税の記載が漏れていて税務調査の対象に - 2023年10月16日

- 【個人の税務調査の実例】支払調書があるものだけを確定申告していた - 2023年9月26日