確定申告で嘘のゼロ申告をしたら。いつわかる?税務調査は?デメリットは?

確定申告でゼロ申告をすることは可能です。

実際に所得がゼロであったり税金がゼロで申告をしたこともあります。 本当に「ゼロ」であれば問題ありませんが、嘘であると大変です。

(この記事について簡単にお話しました)

ゼロで確定申告することは可能

確定申告はゼロ円で提出することもできます。

私も確定申告書作成の依頼を受けてゼロ円で提出したこともあります。

ゼロ円で提出すること自体はまったく問題ありません。

細かい話ですと所得がゼロだと確定申告をしなくてもいい場合もありますし、ゼロでも提出しないといけない、提出した方が良い場合もあります。 いずれにしてもゼロで確定申告することは可能です。

ゼロ申告が嘘だといつわかる?

ゼロで確定申告することは可能ですが、そのゼロが嘘だった場合はどうなるでしょうか?

ゼロが嘘であることが判明するのは基本的には税務調査があったときです。

参考→ 税務調査の基本

税務調査によって実際の収入、所得、税金がいくらなのかを調べられることとなります。

そこで嘘であるとわかることもあります。 確定申告書を提出しただけでは嘘であるかどうかはわかりません。

税務調査によっていろいろと調べられたところで間違いであることがわかり、ゼロ申告が嘘だと発覚します。

ゼロ申告が続くと怪しい?

ゼロで確定申告をすることは可能です。 所得ゼロが事実であれば問題ありません。 所得ゼロが突発的なものであれば問題はないのですが、何年も続くと怪しまれてしまうこともあります。

個人の場合は所得から生活費を負担することとなります。

例えば所得が500万円あればその500万円から生活費を賄うこととなるのです。 所得がゼロということは生活費に使えるお金がないということになります。

たまたま何かの事情でゼロになることもあるかもしれませんが、何年もずっとゼロですとどうやって生活しているのかが問題となります。

貯金を取り崩している、お金を借りているなどの理由があればいいのですが何年もそれを続けていられるのかどうか。 ゼロで申告していると生活費との関係性が問われることとなります。

個人の場合は所得と生活費の関係は必ず確認されます。

参考 → 税務調査で生活費の金額を調べられる理由

嘘でゼロ申告するデメリット

ゼロ申告が嘘だとわかったときのデメリットはとにかく罰則が重いことです。

具体的には ・重加算税 ・調査期間が長くなる があります。

これらによってかなりの負担となってしまうこともあります。

参考→ 個人でも重加算税になる!

嘘の申告をしていたとなると脱税行為だと判断される可能性が高いです。

脱税行為があるとなると重加算税になります。

税務調査なにか間違いを指摘されると10%の加算税がかかります。 加算税はいわゆる罰金と言われるものです。 これが重加算税だと35%になります。

わかりやすく単純に書くと、もし100万円の税金が発生したとすると10万円が加算税となるわけです。 もし嘘だったとすると100万円の35%で35万円が加算税となってしまいます。

一年だけでもかなり負担が増えるわけですが、これが5年間や7年間となると加算税だけでものすごい負担になってしまいます。

税務調査の期間は通常は3年から5年です。

最大で7年間となります。 時効は5年間なのですが、脱税などがあると7年間となります。

参考 → 税務調査の期間はどれくらい?

5年間から7年間になると2年間分の税金が増えることとなります。 加算税も年数分かかりますから相当な負担となることはわかるでしょう。

負担を減らすためには

嘘でゼロ申告をしている状態で税務調査があるとものすごい大きな負担が発生することとなります。 その負担を減らすためにはどうすればよいか?

それは修正申告をすることです。

嘘で申告してしまっているのを嘘ではなく事実に基づいて正しい確定申告をするのです。 一度確定申告書を提出しても間違いがあった場合には修正することができます。

その修正申告を早めにしておくことで負担を減らすことができます。

税務調査の連絡が来る前に自ら修正申告をすれば加算税はかかりません。 自分から修正したということで加算税(罰金)はゼロです。

35%の加算税がなくなるのは非常に大きいですから、もし嘘のゼロ申告をしてしまっているならすぐにでも修正申告をした方が良いです。

参考 → 脱税してしまっている場合の税務調査対策

修正申告をしておけば仮に税務調査があったとしても重加算税になる可能性は低くなります。 調査の期間も7年になる可能性が低くなります。

無申告だったら

もし所得がゼロだとして確定申告をしておらず無申告だったらもう少し負担が増えます。

重加算税になった場合に無申告だと割合が増えてしまうためです。 無申告であるならすぐにでも確定申告をしましょう!

期限を過ぎてしまっていても確定申告をすることはできますからすぐにでも申告した方が良いです。

ゼロ申告や無申告は税務調査の可能性が高い

ゼロ申告などのように所得金額が少なすぎる場合や無申告であると税務調査が行われる可能性が高いです。

2019年に国税庁が発表した資料にもハッキリと「無申告者に対する調査を強化している」旨が書かれています。

嘘のゼロ申告をしてしまっている場合や無申告であるのに税務署から何も連絡がないのはたまたまです。

いつか連絡が来ると思っておいた方がよいでしょう。

先ほど書いたように負担を減らすためにできるのは、

・嘘のゼロ申告をしているなら修正申告する

・無申告であるなら確定申告をする これらが非常に大切です。

税務署から連絡が来ていないなら今のうちに対応しておきましょう。

もし、税務署から連絡があったなら急がなければいけません。

私はゼロ申告や無申告の方からのご相談をお受けしております。

税務調査の連絡があってからご相談いただくことも多いですので、お困りの際は下記よりご相談ください。

こちらの記事もおススメです!

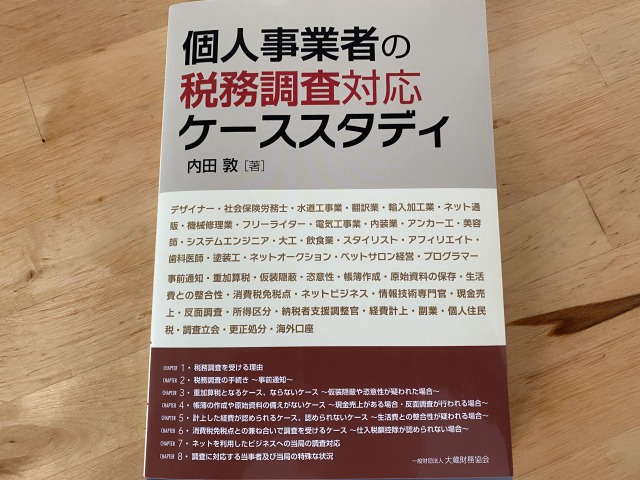

税理士 内田敦 【個人事業主の税務調査専門】

最新記事 by 税理士 内田敦 【個人事業主の税務調査専門】 (全て見る)

- 【個人の税務調査の実例】急に多額の収入がある申告書を提出して税務調査に - 2025年12月1日

- 【個人の税務調査の実例】他人名義の銀行口座を使用して脱税を疑われた - 2025年10月13日

- 【個人の税務調査の実例】現金でもらった売上は申告しなくていいと思っていた - 2025年8月20日