個人事業主の税務調査で重加算税になりそうかわかる?対策は?

個人事業者の税務調査で税務署が脱税などを疑っているかどうかはなんとなくわかります。

意図的な過少申告をしていないのであればその旨を主張するようにしましょう。

この記事の内容について簡単にお話ししました。

重加算税を避ける

税務調査によって脱税が発見されると重加算税が課せられるなど負担が重くなります。

税務調査が行われる際にはいかに重加算税を避けるかが重要となってくるわけです。

もちろん脱税行為をしてしまっているなら重加算税となってしまっても仕方ないところではあるのですが、それでもやるべきことはやっておいた方がよいです。

参考 → 売上げが間違っている・除外している場合の税務調査対策

修正申告書を提出するなどで負担を少しでも減らすことを考えるべきです。

重加算税になるのはどんなとき

重加算税が課せられるのは仮装・隠ぺいがあった場合です。 簡単に言えば脱税があった場合です。

国税庁ホームページに記載されているものを一部引用します。

(1) いわゆる二重帳簿を作成していること。 (2) 次に掲げる事実(以下「帳簿書類の隠匿、虚偽記載等」という。)があること。

帳簿、原始記録、証ひょう書類、貸借対照表、損益計算書、勘定科目内訳明細書、棚卸表その他決算に関係のある書類(以下「帳簿書類」という。)を、破棄又は隠匿していること。

帳簿書類の改ざん(偽造及び変造を含む。以下同じ。)、帳簿書類への虚偽記載、相手方との通謀による虚偽の証ひょう書類の作成、帳簿書類の意図的な集計違算その他の方法により仮装の経理を行っていること。

帳簿書類の作成又は帳簿書類への記録をせず、売上げその他の収入(営業外の収入を含む。)の脱ろう又は棚卸資産の除外をしていること。

- 正しい帳簿と所得を減らすような帳簿の二つを作っている場合(二重帳簿)

- 書類関係を捨てたり隠したりしていた場合

- 虚偽の記載

- 除外

などです。

あと税理士に事実を告げていなかったり嘘を言っている場合も重加算税となることがあります。

ごまかそうとせずに確定申告をしていれば通常は重加算税になることはありません。

ミスや勘違いは誰にでもありますから気にする必要はないのです。

意図的に過少申告したりごまかしたりするのがいけないのです。

重加算税になりそうかどうかはわかる?

税務調査の途中で重加算税になりそうかどうかは何となくわかります。

- 調査官の言動

- 調査の進め方

などによってどのような結果になるのかは何となく予測できます。

重加算税になるときには当然ながらすぐには終わりません。 長引くことが多いのです。

こんなときは注意

次のようなときには税務署が重加算税を検討していることがありますので気を付けなければいけません。

- 質問応答記録書を作成

- 反面調査をする

質問応答記録書を作成

まず質問応答記録書です。

この「質問応答記録書」を作成するときは税務署が重加算税を検討しているのはほぼ間違いないでしょう。

質問応答記録書というのはその名の通り質問と回答を記録する書面のことです。

調査官が自分でメモしたものとは違って正式な記録となるので後々で証拠ともなるものです。

後々で揉めたときや争いとなったときに「言った言わない」をなくすための書面なのです。

質問応答記録書は証拠として残す書面であるということです。 後々で証拠となるものですので細かい文言にも気をつけなければいけません。

資料を「破棄」なのか「紛失」なのかでも違います。 質問応答記録書を作成されたからといって必ずしも重加算税になるわけでもありません。

実際に作成されましたが重加算税とならなかったことが何度もあります。

ただし「正式な記録を取らせてください」=質問応答記録書の作成となりますから注意しましょう。

反面調査をする

反面調査をしているときにも重加算税を検討している可能性があります。

反面調査をするのは正確な取引の事実が確認できない場合などです。

もし税務署が「正確な取引の事実がわからないもの」についてそこまで重視していないのであれば反面調査までやらないでしょう。

ある程度の重要性を感じているからこそ反面調査を行うはずです。

税務署が反面調査を行う場合には注意しなければいけません。

重加算税を防ぐために

重加算税を防ぐためにはどうすればいいのか? 出来ることとしては

- 修正申告書を提出する

- 嘘をつかない

- 意図的でないなら主張する

といったところです。

最も大切なのは税務調査が始まる前に修正申告書を提出することです。

参考 → 売上が間違っている・除外している・誤魔化している場合の対策

脱税になってしまうようなことをしているならば、何よりも事前に修正申告することが重要となります。

修正申告書を提出すればそれでOKということでもありません。

しかし、修正申告するかどうかで結果が大きく変わります。

確定申告の誤りがわかっているなら修正申告した方がいいのは間違いありません。

意図的でないなら主張する

確定申告書の間違いは誰にでもあるものです。

勘違いや計算間違いをすることもよくあることです。

税務署は間違いがあればそれがどうしてなのかをしつこく聞いてきます。

もし、意図的に過少申告しているかどうかを確認しなければいけないからです。

公平な課税をするために仕方がないことですね。 何も主張しないと意図的に過少申告したと判断されてしまう可能性もあります。

参考 → 調査では不正を見逃さないために疑ってくる。事実をハッキリと主張することが大切

もちろん嘘はいけません。

もし脱税行為をしてしまっているなら修正申告書を提出したうえで事実を伝えること。

これが重要です。

今までに売上除外や架空経費を入れていた、

二重帳簿を作成していたなど重加算税の対象となってしまうケースのご相談をお受けしてきました。

もし税務調査でお困りの際はご相談ください。

こちらの記事もおススメです!

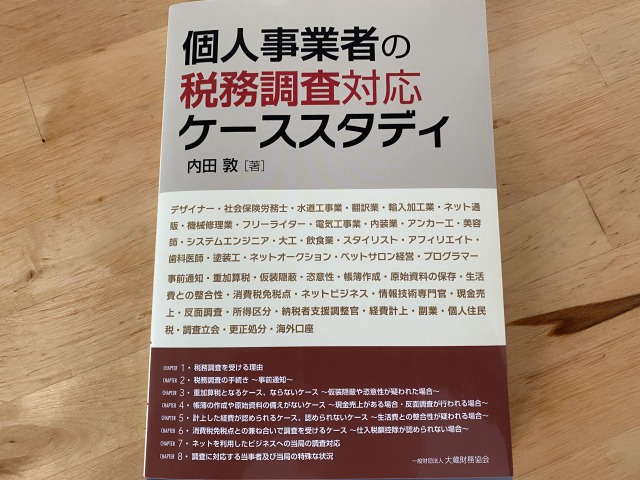

税理士 内田敦 【個人事業主の税務調査専門】

最新記事 by 税理士 内田敦 【個人事業主の税務調査専門】 (全て見る)

- 【個人の税務調査の実例】売上・経費を毎年ずっと同じ金額で申告して税務調査に - 2025年6月3日

- 【個人の税務調査の実例】ゴルフ代が多くて手帳の記録を確認された - 2025年4月18日

- 【個人の税務調査の実例】領収書の「上様」「宛名が無い」「年月日が無い」を指摘された - 2025年3月27日