法人化(法人成り)の決算期の決め方や注意点まとめ

法人化(法人成り)するときには決算期を決めなければいけません。

たいていの場合は何も考えず会社を設立したときから1年後にしていますが、よく考えて決めることが必要です。

会社の決算はいつでもいい

法人化(法人成り)するときには決算期を決めますが、この決算期はいつでもいいことになっています。

自分で勝手に決めることができます。

個人の確定申告の場合はすでに決められていますよね。

毎年1月から12月までで締めて3月15日までに申告をすることになっています。

法人の場合は決められたものはなく、自分で任意に決めることができるのです。

ただし1年を超えることはできません。

4月1日から3月31日までとか、10月1日から9月30日までとかを自分で決めることができます。

もちろん個人と同じく1月1日から12月31日でも問題ありません。

決算期は自分で自由に決められるのですが注意点もあります。

ちなみに決算期というのは、最後の月のことをいいます。

4月1日から3月31日までなら3月が決算期となります。

申告と納税は決算期から2か月後

法人も個人事業主の確定申告と同じように税金の申告と納税をしなければいけません。

いつまでにするのかというと、決算期から2か月後です。

3月が決算期なら5月末までに申告と納税をしなければいけません。

決算期を決めるときの注意点(ポイント)

決算期は自由にできるのでいつでも大丈夫です。

いつでも大丈夫なのですが、気を付けておいた方がいいこともあります。

- 繁忙期と重ならないようにする

- なるべく最初から1年間となるようにする

- お金に余裕がある月にする

- 税理士の都合は関係ない

決算期を決めるときにはこれらに注意しましょう!

繁忙期を避ける

決算期はできるだけ繁忙期を避けた方がいいです。

理由は2つ。

・節税ができない可能性がある

・在庫確認などをしなければいけない

3月が決算期だとして、3月が繁忙期だとします。

繁忙期ということは一番売上が上がり利益がでる可能性が高い。

すると、これくらいだろうと考えていた納税額と大幅に違ってくる可能性があります。

3月が決算期だと納税は5月です。

正直いって、十分な効果のある節税はできません!

予想以上に利益がでてしまってもそのまま税金を支払うしかなくなるのです。

決算のときには在庫なども確認しなければいけません。

繁忙期に棚卸などをするので非常に大変です!(業績の把握には必須ですが)

なるべく1年になるようにする

設立が4月10日だとします。

決算期を3月にすると、最初の1年は4月10日から3月31日までになり、2年目は4月1日から3月31日になります。

決算期は自由に決められるので、6月とかにすることもできます。

その場合、最初の1年目は4月10日から6月30日まで、2年目は7月1日から6月30日になります。

最初の1年目はなるべ1年になるようにしましょう!

理由は消費税のためです。

法人化(法人成り)した場合、最初の2期は消費税を納税する必要はありません。

(資本金が1,000万円以上だと最初から支払う義務があります)

この「2期は消費税を支払わなくていい」という特例を最大限に活用するためにも最初の1年目は1年になるようにした方がいいのです。

消費税が損するのを避けよう

仮に6月10日に設立した法人があったとします。

決算期を5月にすれば、1期目は6月10日から5月31日で12か月。

2期目は6月1日から5月31日で12か月。

合わせて24か月間が消費税を免除されます。

決算期を7月にしてしまうと、1期目は6月10日から7月31日で2か月。

2期目は8月1日から7月31日で12か月。

合わせて14か月間が消費税を免除されます。

このケースだと10か月も消費税を損してしまうことになります!

非常に影響が大きいので最初の1期目はなるべく1年にした方がいいのです。

お金の余裕があるときにしよう!

決算の2か月後には税金の支払いが待っています。

この税金の支払期限は待ってはくれません。

必ず期限までに納税しなければいけないのです。

事業によっては資金繰りに余裕があったり苦しかったりと波がある場合もあります。

なるべく資金に余裕があるときにしましょう!

賞与の時期なども避けた方がいいですね。

お金がたくさんでていく予定がある時期はやめましょう。

納税だけでなく、税理士報酬の支払いも発生します。

法人の場合は個人の確定申告と違って自分で申告書を作ることは難しいです。

税理士にお願いすることになるので、その報酬の支払いもでてきます。

税理士の都合は関係ない

たまに聞くのですが、会社の決算期を税理士の都合で決めたというケースがあります。

税理士が忙しい時期を避けた、というのです・。

正直言って税理士の都合は関係ありませんよ!

あくまで会社の都合を優先させましょう。

まとめ

会社の決算期は自由にきめることができますが、安易に決めるのでなくよく考えましょう。

3月決算が多いからといって3月じゃないといけないわけではありません。

繁忙期を避けて、最初の1年はなるべく1年になるようにすれば問題はないでしょう。

決算期は本当に大切です。

後で変更もできますが手続きが必要ですし、なんとなく決めてしまうと税金で思わぬ損をすることもあります。

会社の設立時には資本金の金額なども決めないといけませんから一度税理士に相談されたほうが良いですよ。

こちらの記事もおススメです!

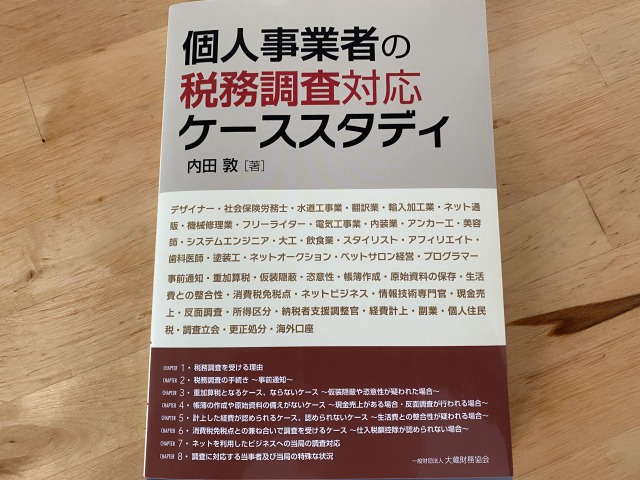

税理士 内田敦 【個人事業主の税務調査専門】

最新記事 by 税理士 内田敦 【個人事業主の税務調査専門】 (全て見る)

- 【個人の税務調査の実例】売上・経費を毎年ずっと同じ金額で申告して税務調査に - 2025年6月3日

- 【個人の税務調査の実例】ゴルフ代が多くて手帳の記録を確認された - 2025年4月18日

- 【個人の税務調査の実例】領収書の「上様」「宛名が無い」「年月日が無い」を指摘された - 2025年3月27日