法人成り後の社会保険料の節約方法。負担の重い社会保険料を少しでも削減

法人化(法人成り)すると社長一人であっても社会保険に強制加入となります。

中小企業にとって非常に負担の重い社会保険料。

少しでも節約しましょう!

社会保険料の負担ってものすごく重い、しかも強制加入なのでずっと支払いが必要です。

ずっと支払うものだからこそ少しでも削減することを考えましょう!

小規模企業でできるものを書いてみましたので、是非やりましょう。

法人化した後の社会保険料の負担は重い

社会保険料の負担は重い重いと言ってますが、本当に重いです。

下記の記事でも書きましたが、30万円の給料だとして年間55万円くらい会社の負担があります。

社員が5人いたら300万円近く負担することになるので恐ろしいですね。。。

しかも法人の場合は強制加入なので事業をしている限りずっっと支払う必要があるのです!

強制加入なので加入は仕方ないとして、どうにかして負担を減らす方法を考えましょう!

ずっと続くものなので例えわずかであっても減らせたら効果は大きいですよ。

毎月必ず支払いが発生するものはわずかでも節約できれば大きいです!

法人成り後の社会保険料の節約方法

社会保険料の節約方法ですが、別に怪しいことをするわけではありません。

ちゃんと合法的に節約できるのです。

- 入社日や退社日を変える

- 4月から6月までの給与を上げない

- 昇給は7月にする

- 賞与や給与の一部を退職金にする

- 社員ではなく外注にする

こんなところです。

入社日と退社日を変える

入社日や退社日を変えるだけで社会保険料の節約ができます。

社会保険料は月末を基準に考えますので、月末に在籍しているかどうか、が大切なのです。

①【4月28日入社で9月30日退社】ではなく

②【5月1日入社で9月29日退社】にします。

たった数日間の違いですがこれだけで2ヶ月分の社会保険料が変わってきます!

①だと4月分から9月分まで負担

②だと5月分から8月分までの負担 となります。

①は4月末に在籍しているので4月分が発生し9月末にも在籍しているので9月分も発生するのです。

業務上の都合もあるでしょうが、たった数日の違いで数万円変わってきます。

問題がないのなら入社日と退社日は調整しましょう!

4月から6月までの給与を上げない

これは単純で、社会保険料の金額は4月から6月までの給与で決まるのでその間の給与を上げないようにしましょう、ということです。

4月から6月の給与で金額を決めて9月から改定となります。

4月から6月の間に歩合で報酬を支払ったりすると社会保険料が高くなります。

なるべくなら7月以降に支払いをした方がいいのです。

ただ、従業員からすると4月に貰えるべきものが7月になるので不満に感じる可能性もあります。

他にできることとしたらこの期間の残業代を減らす、などでしょう。

給与改定を7月にする

これも上記と同じ理由。

4月から6月の間に給与を上げると社会保険料も増えるからです。

給与改定を7月にすれば1年分遅らせることができますよね。(来年の4月から6月分に反映)

賞与を退職金にする

退職金には社会保険料がかかりません!

そのため、賞与の一部を退職金として支給すれば社会保険料の節約にもなります。

退職金は所得税もかなり優遇されているので、賞与の一部を退職金にするのはかなり有効です。

ただし、従業員からは不満が出るかもしれません。今もらえるべきものが退職時にしかもらえないわけですからね。

社員を外注にする

これはよく出てきます。

社員を外注にすれば従業員ではなくなるので社会保険に加入する必要がありません。

しかも、外注ですと会社側では給与ではなく外注費になるので消費税も減らすことができます。

一見、いいことだけに見えますがデメリットもあります。

従業員側からすると給与ではなく売上になります。

つまり、個人事業主になるのです。

個人事業主なので領収書を集めて自分で利益を計算して確定申告しないといけません。

給与だと給与所得控除という一定額の経費が無条件で認められますが、個人事業主だとそれがないので領収書を集めないといけないのです。

個人事業主なので、自分で国民健康保険や国民年金に加入することにもなります。

そもそもですが、外注として認められるかという問題もあります。

外見上だけ「外注」としていても実質は「給与」だと言われることもあります。

この方法をやるなら本当に個人事業主の外注として扱わないとダメです。

外注ですから時間も場所も拘束できません。

従業員のことを考えることが大切

社会保険料の節約について書いてきましたが、

大切なのは従業員のことを考えることです。

給料に関わってくることが多いので、従業員が不満を持つことも考えられます。

社会保険料を節約したいばかりに従業員に不利になるようなことをしてしまうと不満を持っていずれは辞めることになってしまいます。

以前、私が勤めていた会社で社会保険料をごまかしているところがありました。

ある従業員が社会保険事務所に何かの手続きのために問い合わせしたら、実際の給与よりもかなり低い金額で届けられていたとか。実際は30万円の給与なのに18万円とかで届けていたそうです。

給与が低くなればその分社会保険料も下がりますからね。

このようなことは絶対にやってはダメです。不正です!

まとめ

社会保険料は法人である以上はずっとかかってくるものです。

少しでも減らせれば効果は大きいです。

何もしないのはもったいないですよ。

従業員が不満を持たない程度にやれることはやりましょう。

法人化(法人成り)したら社会保険料の削減も検討しましょう。

こちらの記事もおススメです!

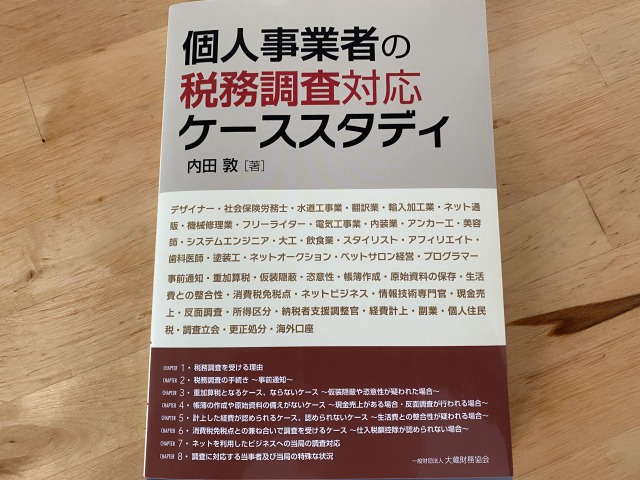

税理士 内田敦 【個人事業主の税務調査専門】

最新記事 by 税理士 内田敦 【個人事業主の税務調査専門】 (全て見る)

- 【個人の税務調査の実例】売上・経費を毎年ずっと同じ金額で申告して税務調査に - 2025年6月3日

- 【個人の税務調査の実例】ゴルフ代が多くて手帳の記録を確認された - 2025年4月18日

- 【個人の税務調査の実例】領収書の「上様」「宛名が無い」「年月日が無い」を指摘された - 2025年3月27日