ブログから収入・収益が発生した場合の税金はどうする?アフィリエイト・アドセンスなどの確定申告の基本

会社員が副業でブログをやることも増えてきました。 ブログから収入が発生したら確定申告が必要となりますよ。 税金の基本について書いてみます。 確定申告で慌てないために今から準備しておきましょう!

収入があったら確定申告が必要

原則として、収入があったら確定申告が必要です。 金額がいくらであろうが確定申告が必要となります。 会社員は会社側で年末調整をしているので、それが確定申告の代わりとなります。 まず、収入があったら確定申告が必要と覚えておきましょう! ザックリというと、

- 収入があったら申告しないとバレる

- 本業か副業かの判定が重要

- 収入があったら確定申告が必要

- 税務署にだけ提出すれば大丈夫

- 所得が20万円以下の場合は住民税の申告だけする

- 売上や経費のごまかしさえしなければ大きな問題にはならない

こんなところです。

アフィリエイトやアドセンスの収入があったら

ブログをやり始めても最初はなかなか収入があがりません。 ただ続けていれば一定の収入は発生してきます。 アフィリエイトやアドセンスなどの収入が発生するようになってきます。 収入がでてきたら確定申告が必要となってくるのです。

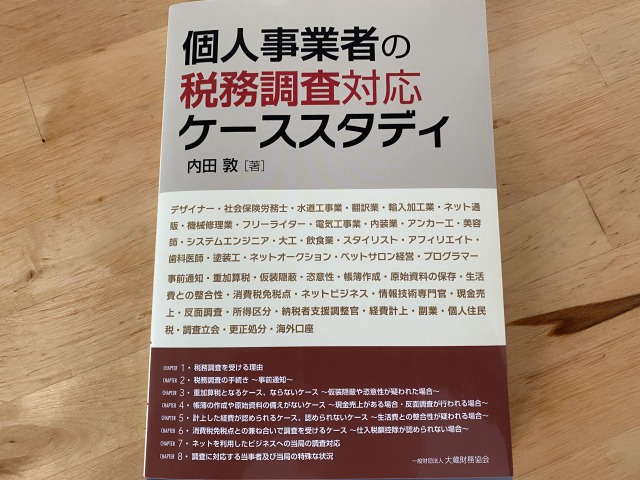

ネットの収入もバレる!無申告はダメ

税務署はネットからの収入に目を光らせています。 実際にアフィリエイトやアドセンス、オークションなどネット関係の税務調査立ち合いを何度も経験しました。 昔は税務署はネット関係は弱いなんていわれていましたが、いまはネット収入専門の税務調査官もいます。 参考→「情報技術専門官」ヤフオク・アドセンス・アフィリエイトなどネット収入専門の調査官がいる 収入がでてきたら必ず確定申告をするようにしましょう! 無申告でいると後から大変な負担となってしまいます。

副業か本業かで大違い!

ブログは副業でやっている方が多いでしょう。 実は副業なのか本業なのかで税金の計算が違ってきます。 基本的に、 ・会社員で給料をもらいながらブログをやっている方は副業。 ・ブログで生計を立てている方は本業。 このように考えることができます。 副業か本業かは明確な基準がなく非常に難しいです。 以前に記事を書いていますのでこちらも参考にしてみてください。 参考→副業の赤字に注意!事業所得にして還付を受けるのは本当に大丈夫?

青色申告は「本業」じゃないとダメ

「青色申告」は聞いたことある人も多いでしょう。 実は青色申告は本業でないと受けることができません。 副業(雑所得)では青色申告はできないのです。 もう少し詳しくいいますと、

- 本業=事業所得

- 副業=雑所得

となるケースが多いのです。 青色申告は事業所得でないと受けられないのでブログを「本業」としてやっている人でないとダメなのです。 会社員として給料をもらいながらブログで少し収入がある人は青色申告はできません。 私自身もブログから少し収入があります。 ただ本業は税理士ですので、税理士が事業所得、ブログは雑所得として申告しています。 ちなみに、開業届を提出したからといって本業(事業)とはなりません。 あくまで実質で判断することになります。 参考 → ヤフオクの税務調査の特徴と対策

利益に税金がかかるのは同じ

本業でも副業でも利益に対して税金がかかるのは同じです。 100万円の利益がでたら本業でも副業でも同じ税金がかかるのです。

事業となる場合は届出書を提出する

ブログを本業としてやっているような状況なら税務署に届出書を提出します。

- 開業届

- 青色申告承認申請書

この2つを提出しておきましょう。 もし、家族に給料を払ったり従業員を雇うような場合は「給与支払事務所の開設届出書」も必要となります。 (ブログ収入の場合はあまりないでしょう)

確定申告は利益の計算と税金の計算の2つが必要

収入があったら確定申告が必要なのですが、具体的にどうすればいいのかが問題となります。 確定申告は

- 利益の計算

- 税金の計算

この2つが必要です。

まず利益の計算をする

税金は利益に対してかかってきます。 利益が100万円なのか、300万円なのか、500万円なのかによって税金がかわってきます。 逆にいうと赤字だったら税金はかかりません。 どれくらいの利益がでているのか?が重要になってくるわけです。

税金の計算をする

利益が計算できたら次は税金の計算です。 利益の金額によって税金が変わってしまうので、先に利益を確定してその後に税金の計算をします。

どんな税金がかかるのか

基本的には会社員と変わりません。

- 所得税

- 住民税

- 消費税(売上が1,000万円を超えたら)

- 個人事業税

その他に、所得が増えれば国民健康保険なども増えます。

利益の計算は帳簿を付けること

利益を計算するためには収入と経費を集計しなければいけません。 どのように集計するのかというと帳簿を作成するのです。 青色申告・白色申告どちらであっても帳簿の作成は必須です。 青色申告で複式簿記という複雑な処理をしていたら65万円控除ができますが、65万円控除を受けなくても簡単な帳簿は絶対に作らないといけません。 副業(雑所得)であっても、どうやって利益を計算したかの記録は残す必要がありますので結果的に帳簿を作成することになります。

簡易帳簿はエクセルや手書きでも大丈夫

「帳簿なんてわからない」とよく言われますが簡単なもので大丈夫です。 項目ごとに日付、金額、内容の3つを記録すればいいのです。 ・4月15日 216円 ダイソー 文房具 ・4月20日 540円 コンビニ コピー用紙 こんな感じで大丈夫です。 帳簿の作成については記事にしていますので参考にしてみてください。 参考→ 確定申告の準備は帳簿の作成から!

領収書などは絶対に保存しておく!

領収書などは必ず保管しておきましょう。 保管していないとまったく経費が認められないこともあります。 保管はノートなどにきれいに貼る必要はありません。 袋などにガサっと入れておくだけでもいいです。

売上はどうやって集計するの?

売上はASPやアドセンスなどの収入を集計します。 基本的には1月分から12月分の1年分を集計します。 注意点は12月分ということです。 12月に入金されたもの、ではありません。 12月分なので実際に入金されるのは1月だったり2月ですよね。 そこまでを集計する必要がありますの注意しましょう!

Googleアドセンスの集計

一定額に達するまで入金されませんが、売上として集計することが必要です。 8,000円に達するまで入金はされないのですが、8,000円未満であっても発生していたら収入として集計が必要です。 入金されていないけど売上として計算することになります。

アフィリエイトの集計

ポイントで収入を貰っている場合も売上として計算する必要があります。 通常は1ポイント1円として計算すれば大丈夫です。 ポイントの計算忘れが多いので気を付けましょう。

どんなものが経費になるの?

経費になるのは収入を得るためにかかったものです。 具体的には、

- パソコン関係の費用

- ネット接続費用やスマホ代の一部

- セミナー代、書籍代

- 自宅で作業していたら家賃や電気代の一部

- 写真撮影用のカメラ購入費用の一部

などなど。 レビュー記事を書くためにかったモノも一部は経費に入れてもいいでしょう。(ホントにごく一部となるでしょう) 参考→ 経費になるかどうかの判断基準は1つ。その支払いが売上に貢献するか

案分計算が必要

上記の経費の例で「の一部」と書きました。 一部というのは全部は経費にできないという意味です。 例えばパソコンを購入した場合。 ブログを書くためにはパソコンが必須ですので当然ながら経費にできます。 ただ、そのパソコンではブログだけでなくネットを見たりもしますよね。 ブログ以外のことにも使用するので、一部だけしか経費にできないのです。 電気代やネットの通信費なども同じ考え方です。

案分計算は自分でやる

では、何割を経費にできるのか?が問題となりますが、これは自分で判断するしかありません。 そのパソコンをどれくらいブログに使っているのか、どれくらい自宅で作業しているのか。 これらは自分で判断して決めなければいけません。 ただ、税務調査があったときにちゃんと説明できるようにしておく必要があります。 電気代を3割経費にした理由、パソコン代を5割経費にした理由はちゃんと説明できるようにしておかなければいけません。 参考 → 【動画】税務調査における対応・交渉のポイント

経費の注意点

ネットなどを見ると「これも経費にした」などいろいろな情報がありますが鵜呑みにするのは危険です。 確定申告書を提出するときには税務署は何もいいません。 経費がダメだといわれるのは税務調査があったときなのです。 確定申告書を提出しただけで「認められた」と思うのは間違いです! 数年後に税務調査に来て、その場で初めて経費がダメだといわれるのです。 いま何も言われていないのはたまたまですよ。

利益が少なすぎると目を付けられる

税務署はどれくらいの利益がでているのか、は重点的にチェックしています。 特にブログで収入を得ている人は経費が少ないことは税務署も重々承知しています。 モノを仕入て売るのであれば経費がかかりますが、ブログ収入などはほとんど経費がありません。 あまりにも経費を多くいれて利益が少ないと目を付けられて税務調査に入られます。 実際に領収書などがあり、セミナー代など本当に経費がかかっているなら問題ありませんが、プライベートなものなどを経費にいれていると罰金などがかかってきます。

副業の所得が20万円以下なら確定申告しなくていい?

副業の所得が20万円いかなければ確定申告をしなくてもいい、と聞いたことがある人もいるでしょう。 (所得は利益と思っていただければいいです) 確かに20万円行かなければ税務署には提出しなくてもいいです。 でも、住民税の申告は必要です! 勘違いされている人が非常に多いので注意しましょう。 こちらを参考にしてみてください。 → 副業の確定申告。20万円以下なら本当に申告しなくていいのか?

申告の計算は初年度は相談するべき

利益の計算ができたらいよいよ税金の計算です。 自分で確定申告書を作成しようと思えばできないことはないのですが、なるべく初年度は相談するようにしましょう。 できたら税理士などに依頼したほうがいいです。 ご相談いただく事例で多いのは、ずっと自分で申告書を作成していたけど間違いが多い、というもの。 一度税理士にお願いして、何を用意してどうやって作成するのかを教えてもらった方がいいです。 次の年からはそれを真似して自分で作成すれば大きな間違いにはならないでしょう。

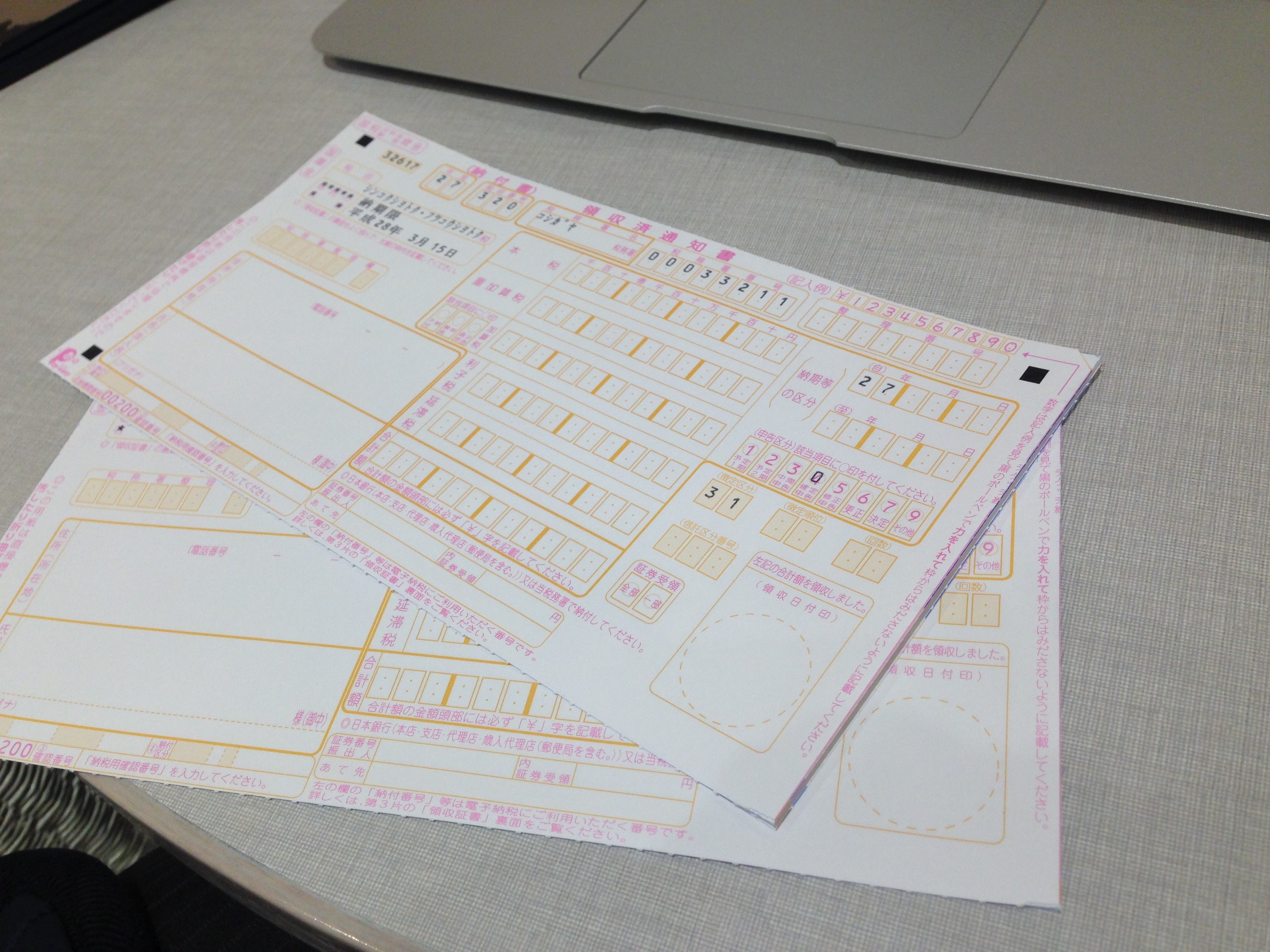

確定申告書に必要な書類

確定申告書の作成に必要なものは、作成した帳簿と所得控除の資料です。 利益をもとに税金を計算するのでまず決算書を作成します。 そのために帳簿が必要。 税金を計算するにあたって所得控除も必要です。 医療費控除、生命保険料控除、社会保険料控除、扶養控除などなど。 これらを控除するために必要な書類を用意します。 一般的には、

- 生命保険料の控除証明書(郵送されてくる)

- 国民年金の控除証明書(郵送されてくる)

- 医療費の領収書

- 小規模企業共済の証明書

などです。 国民健康保険も控除できますが金額がわかれば大丈夫です。 所得控除についてはこちらも参考にしてみてください。 → 節税したいなら所得控除を使い倒そう!控除もれはもったいない

税金の申告は税務署にだけ提出すれば大丈夫

上述したように、税金は所得税だけでなく住民税などもかかってきます。 所得税は税務署・住民税は市町村が管轄です。 管轄が違うのですが、税金の申告は税務署にだけ提出すれば大丈夫です。 税務署に提出した確定申告の情報が市町村に回って市町村側で住民税を計算するのです。 なので、所得税だけ自分で計算すれば住民税などは勝手に計算されるようになっています。 (売上が1,000万円を超えたら消費税も自分で計算する)

節税を考える前に気を付けること

ある程度利益がでてきたら節税することも考えましょう。 ただ、節税の前に非常に重要なことを覚えておく必要があります。 節税の目的はお金を残すこと、だということです。 税金は減ったけどお金も減ってしまったら意味がありませんよね。 参考→ 税金が減ってもお金が減ったら意味がない

お金を残すためには素直に税金を払った方がいい

100万円利益がでてそのまま何もせずにいると税金が30万円かかるとします。 (仮の話です) すると、手元には70万円残りますよね。 税金を払いたくないからといって100万円お金を使って経費を増やせば利益は0になるので税金も0です。でも、お金も0になってしまいますよね。 お金を残すことが目的なら普通に税金を払った方がいいのです。 余計な税金を払う必要はありませんが、過度に節税を意識するとお金が減ってしまうこともありますので注意しましょう!

節税の具体策

節税を考えるときには次のことを検討してみましょう。

- いま払っているもので経費にできるものがないか探す

- 近々買おうと思っているものは今年中に買う

- 国民年金・健康保険を支払っていない場合は支払いをする

- 両親など扶養にできないか検討する

- 青色申告・65万円控除を受けられないか

- 小規模企業共済を検討する

- 法人化(最後に検討)

まとめ

ブログから収入が発生したら基本的に確定申告が必要です。 一番いけないのは確定申告をせずほったらかしにすることです。 確定申告しなければいけないのにしていないと「無申告」となってしまいます。 無申告は非常にデメリットが大きく、後々で負担が増えてしまいます。 「確定申告が必要」という意識を持っておくことが何より大切です。

こちらの記事もおススメです!

税理士 内田敦 【個人事業主の税務調査専門】

最新記事 by 税理士 内田敦 【個人事業主の税務調査専門】 (全て見る)

- 【個人の税務調査の実例】売上・経費を毎年ずっと同じ金額で申告して税務調査に - 2025年6月3日

- 【個人の税務調査の実例】ゴルフ代が多くて手帳の記録を確認された - 2025年4月18日

- 【個人の税務調査の実例】領収書の「上様」「宛名が無い」「年月日が無い」を指摘された - 2025年3月27日